VTIとVOOを比較して、どちらを買うべきか教えて欲しい。

こういった悩みを解消します。

- VTIとVOOの基本情報と違いを徹底比較

- VTIとVOOのパフォーマンスの比較

- VTIとVOOのどちらを買うべきか

VTIとVOOはどちらもアメリカの企業に広く分散投資ができる人気のETFです。

結論からいうと、VTIとVOOはどちらも素晴らしいETFですが、個人的にはVTIが好みです。

本記事では、VTIとVOOの基本情報や特徴を徹底比較し、VTIが好みな理由についても解説します。

ぜひ最後までご覧ください。

VTIとVOOの基本情報の比較

VTIとVOOはどちらもVanguard社が手がける人気の米国ETFです。

基本情報を表で比較すると次の通り↓

| VOO | VTI | |

|---|---|---|

| 運用会社 | Vanguard | Vanguard |

| ベンチマーク | S&P500指数 | CRSP US Total Market指数 |

| 銘柄数 | 507 | 3980 |

| 経費率 | 0.03% | 0.03% |

| 設立年 | 2010年9月7日 | 2001年5月31日 |

| 純資産額 | 2,507億USD | 2,667億USD |

経費率はどちらも0.03%ですが、構成銘柄の数がだいぶ違うな。

VTIとVOOの違いを比較

それでは早速VTIとVOOの違いについて見ていきましょう。

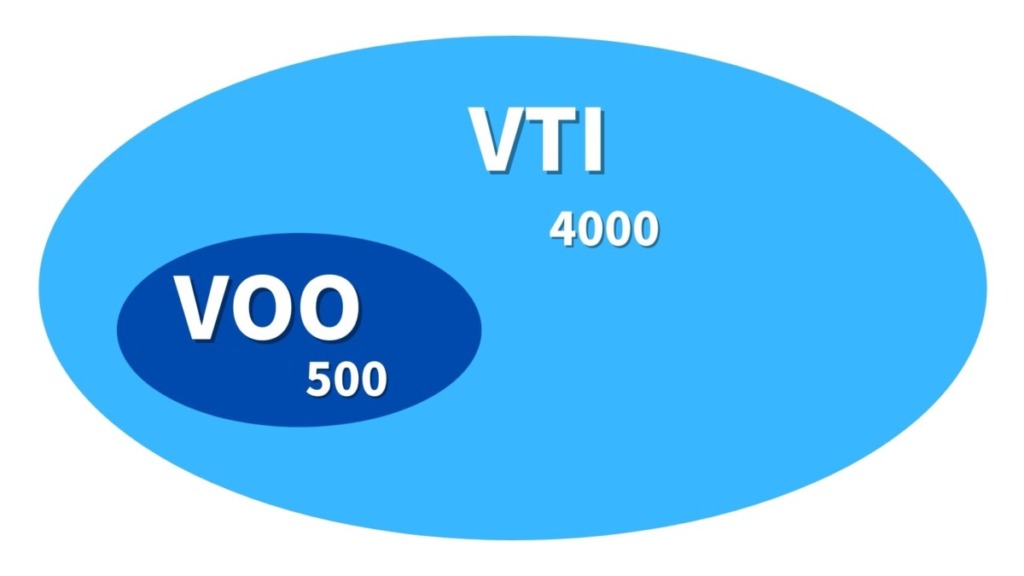

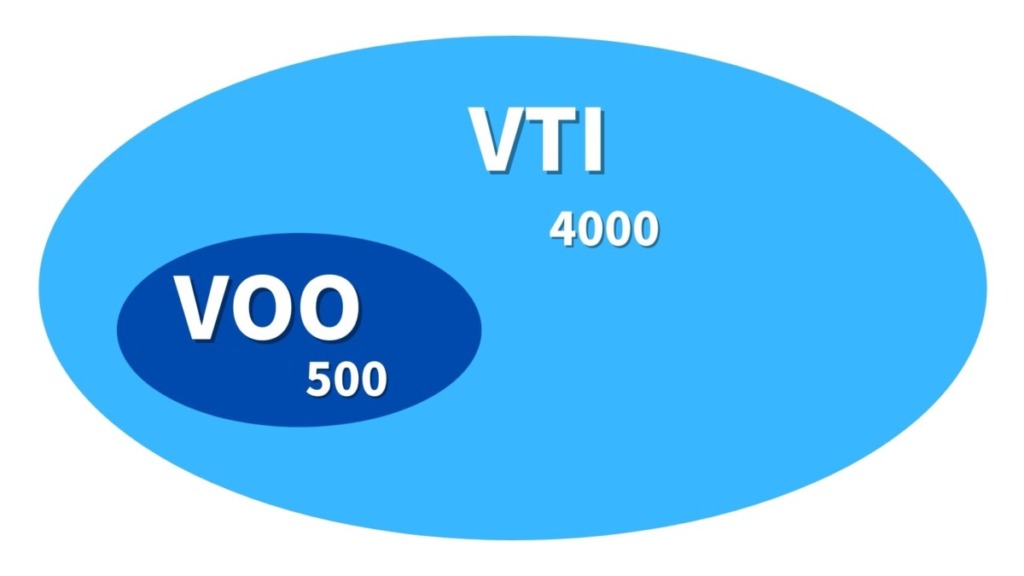

VTIとVOOの最大の違いは構成銘柄数

VTIとVOOの最も大きな違いは構成銘柄です。

VTIは米国の上場企業のほぼ全てをカバーする約4000社が構成銘柄となっています。

一方、VOOはS&Pダウジョーンズインデックスが選別する米国上位500社が構成銘柄です。

つまり、VTIはVOOを包括しています。

構成銘柄を図にするとこんな感じ↓↓

なるほど、VTIの方がVOOよりも手広いのね。

VTIとVOOの構成銘柄比較

先程説明した通り、VTIとVOOの構成銘柄の数は大きく異なりますが、上位の構成銘柄はほぼ同じです。

VTIとVOOの構成銘柄の上位10銘柄と構成比率を比較するとコチラ↓

VOO | VTI | |||

|---|---|---|---|---|

| 企業 | 比率 | 企業 | 比率 | |

| 1 | Apple Inc. | 6.10% | Apple Inc. | 5.00% |

| 2 | Microsoft Corp. | 5.80% | Microsoft Corp. | 4.80% |

| 3 | Alphabet Inc. | 4.20% | Alphabet Inc. | 3.40% |

| 4 | Amazon.com Inc. | 3.90% | Amazon.com Inc. | 3.20% |

| 5 | Facebook Inc. | 2.20% | Facebook Inc. | 1.80% |

| 6 | Tesla Inc. | 1.70% | Tesla Inc. | 1.40% |

| 7 | NVIDIA Corp. | 1.40% | NVIDIA Corp. | 1.10% |

| 8 | Berkshire Hathaway Inc. | 1.40% | JPMorgan Chase & Co. | 1.10% |

| 9 | JPMorgan Chase & Co. | 1.30% | Berkshire Hathaway Inc. | 1.10% |

| 10 | Johnson & Johnson | 1.20% | Johnson & Johnson | 1.00% |

構成銘柄はほぼ同じだけど、比率は少し違うな。

10位までの銘柄がETF全体に占める割合をまとめると次のようになります。

上位10銘柄がETF全体に占める割合

やはり銘柄数の多いVTIの方が上位10銘柄の全体に占める割合は少なく、より分散されていることがわかります。

VTIとVOOを両方買うのはあり?

VTIは4000社、VOOは500社に分散投資が可能ですので、どちらか一方への投資で十分に分散されています。

先程の構成銘柄でも説明した通り、両者の構成銘柄の上位は丸かぶりしています。

もちろん両方買っても害はありませんが、分散効果はそれほど期待できません。

VTIとVOOは、どちらか一方の購入で十分です。

VTIとVOOを比較してどちらを買うべき?

VTIとVOOの違いをもう少し細かく見てみましょう。

VTIとVOOの株価推移を比較

VTIとVOOの株価チャートがコチラ↓↓

これまでのところ、VTIとVOOの株価の推移はほぼ同じです。

左上で切り替え可能です。株価推移はほとんど違いが見られませんね。

VTIとVOOの一株あたり株価の比較

VTIとVOOは株価の推移はほぼ同じですが、一株あたりの株価は異なります。

資金力がそれほどない投資家にとっては、VTIの方が購入しやすいですね。

私がVTIの方が好みな理由の一つが、この一株あたりの株価です。

VTIとVOOの配当利回りを比較

VTIとVOOの配当利回りの違いを見てみましょう。

上位の構成銘柄がほぼ同じですから、VTIとVOOの配当利回りもだいたい近い値になっています。

直近1年間の配当と直近の株価から、最新の配当利回りを算出すると次のようになります。

2024/10/22の株価 | 直近1年の配当計 | VOOの配当利回り |

|---|---|---|

| 536.05 USD | 4.965 USD | 0.93% |

2024/10/22の株価 | 直近1年の配当計 | VTIの配当利回り |

|---|---|---|

| 287.60 USD | 3.735 USD | 1.30% |

VTIとVOOのリスク・リターンの比較

構成銘柄を考えるとVTIの方がVOOよりも広く分散されているため、リスク・リターンはVOOの方が高めと言えます。

リスク・リターンの大きさ

VOO>VTI

とは言え、株価の推移を見ていただければわかる通り、現状は株価推移にほとんど違いはありません。

したがって、現状はVTIとVOOはどちらを選択しても実質的にはほとんど差がないと言えます。

私がVTIに投資する2つの理由

私がVOOと比較してVTIの方が好みな理由を説明します。

- VOOと比較してVTIの方が一株の価格が安い

- S&P500指数は完全無欠な指標ではない

それぞれ簡単に説明します。

VOOと比較してVTIの方が一株の価格が安い

株価の推移はほとんど同じVOOとVTIですが、先程も紹介した通り1株あたりの価格には差があります。

VOOはVTIのほぼ倍ですね。

ある程度大きな額を投資できる人にとっては関係ありませんが、一度に数万円の投資額なのであれば、VTIの方が買いやすいと思います。

入金力がそれほどない人にとってはVTIの方が買いやすいな。

S&P500指数は完全無欠な指標ではない

S&P500指数の500社は、S&Pダウ・ジョーンズ・インデックスという一企業が選別する指数です。

選択にはある程度明確なルールがあるのですが、一企業が選ぶ以上、どうしても主観的な判断が入ります。

そのため、500社の中に選別されない取りこぼしが発生する可能性はあると考えています。

2020年のTESLA不採用事件

今でこそS&P500の上位に君臨するTESLAですが、S&P500に採用されたのは2020年12月21日のこと。

2020年末の採用前までに、既にTESLAの株価は爆騰していました。

実はTESLAは4四半期連続で黒字を出すというS&P500の採用ルールを既に満たしており、2020年9月には採用されるものと考えられていました。

しかしながら、なぜか9月の採用が見送られ、多くの疑問の声があがりました。

不採用の理由は、当時のTESLAはCO2の排出権を売却して利益を得ており、S&Pダウ・ジョーンズ・インデックスは、

利益は出しているけど、利益の質がよろしくないのだ!

との考えで採用を見送ったとのこと…。

このニュースを見て私は、

あれ?自分たちで決めたルールを曲げて、わりと主観的な判断で銘柄選びしてない?

と感じました。

採用条件は定められているものの、あくまで一企業の判断で採否を自由に決められるんだもんな。

結局TESLAが採用されたのは5四半期連続で黒字を出した後のこと。

今は絶大な人気を集めるS&P500指数ですが、将来的には500社の外でフィーバーする第二のTESLAのような企業が出てくる可能性は十分にあると思います。

一方で、VTIのコンセプトは、アメリカに上場してる米国企業は全部入れます、という非常にわかりやすいもの。

これが、個人的にVOOよりもVTIが好みな理由です。

とは言え、これまでの株価推移を見るとほとんど差はないので、それほど神経質になる必要はないと思います。

まとめ:VTIとVOOを徹底比較!どちらを買えばいい?

この記事ではVTIとVOOの違いを整理し、それぞれの特徴を徹底比較してきました。

VTIとVOOの大きな違いは構成銘柄の数でしたね。

VTIはアメリカのほぼ全ての企業、VOOはアメリカの上位500企業。

個人的には、アメリカ全体により広く分散されたVTIの方が好みです。

どちらも米国株投資の王道と言える素晴らしいETF!

今回の記事が、銘柄選びの参考になれば幸いです。

もう少し詳しい情報をお探しの方は、個別記事もどうぞ。

初心者から中級者まで、米国株に投資するなら持っておきたい鉄板のネット証券はこちら。