私は個人年金保険に3年近く加入していましたが、この度スッパリ解約しました。

この記事では私が個人年金保険を解約した2つの理由と解約時の注意点について解説します。

- 個人年金保険を解約するか迷っている人

- これから個人年金保険に入ろうか考え中の人

既に加入されてる方は、ケースバイケースですが基本的には解約すると元本割れしてしまうと思います。

しかし、私はそれでも即解約でOKだと思います。

私はおもいっきり元本割れしましたが、検討の結果すぐに解約しました。

私が個人年金保険を解約した2つの理由

私が解約に至った理由は、35年と長期の縛りがあるわりにリターンが良くないからです。

- 利率の説明に落とし穴がある

- 節税効果に複利がかからない

この2点についてそれぞれ説明します。

利率の説明に落とし穴がある

この個人年金保険の返戻率は104%です!

4%も増えるなんて、銀行の何百倍もお得ですね〜

これは実際に私が加入していた商品の話ですが、この4%は数字のマジックです。

銀行の利率は良いところでも0.1%とかですから、利率4%と聞くといかにも良い数字に聞こえます。

しかし、保険屋さんの使う「返戻率」はトータルリターンと元本の比率であり、一般的な利率とは全く別物なのです。

銀行や投資の世界で使われる利率とは、一般的には1年当たりのリターンを言います。

例えば、利率0.1%の楽天銀行に100万円を預ける場合、

- 1年預けると100万円に対して0.1%の利率がかかって1000円のプラス。

- 翌年はこの 100万1000円 に対して更に0.1%の利率がかかります。

- 翌年は更に増えた金額全体に対して0.1%の利率がかかります。

- …

こうやって増えた金額に更に利率がかかっていくことを複利効果と言い、ここで言う0.1%という数字を私達は利率と呼んでいます。

一方、保険の返戻率はこの複利効果のある利率とは別物なのです。

実際に一般的な利率と返戻率を数字で比較してみます。

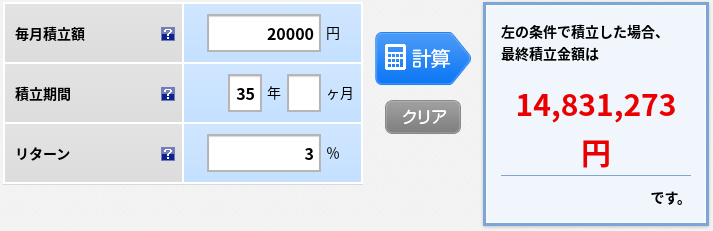

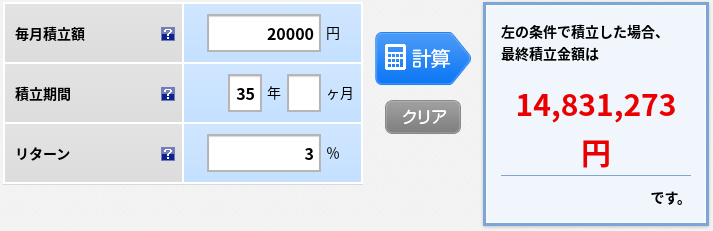

利率に応じた複利を加味したリターンは、楽天証券の積立かんたんシミュレーションというツールで一瞬で計算できます。

例)利率3%で月2万円を35年間積み立てた場合

この例だと35年間で積み立てた元本は2万円✕12ヶ月✕35年=840万円。

利率3%が複利で働いて最終的に積み上がった金額は1483万円。

元本に対して実に+77%になります。複利のパワーは強力ですね。

この例でいうところの3%が一般的に言う利率。

一方、保険の営業マンが使う返戻率は元本に対するトータルリターンの+77%という数字!

そもそも一般的な利率とは全くの別物なんです。

保険屋さんが使う返戻率を銀行や投資の利率などと比較すること自体がそもそも間違いです。

ちなみに私が加入していたプランは35年で返戻率104%だったので、35年で元本が+4%ということになります。

この返戻率4%を実際に複利を考慮した一般的な利率に換算してみると、なんと0.3%になります…。

0.3%という数字をどう捉えるかは人それぞれですが、私は「35年も引き出せないという代償の割に銀行と大差ないじゃん!」と思いました。

保険屋さんはデータの使い方が匠というか、なんというか…。まぁ、嘘は言ってないんですけどね。

節税効果は1年間の保険料にしかかからない

もう一つの個人年金の売りが、節税効果が素晴らしいという点です。

年間30万積み立てるとして、仮に所得税と住民税から2万円が控除される場合、節税効果による利回りは6.25%!

返戻率にこの数字も足せば、すごい利回り!と思いますが、残念ながらこれも数字のマジックでした。

節税効果はその年に払った保険料にしかかからないのです。

例)毎年30万を積み立てる場合 (節税額2万と仮定)

- 1年目運用額は30万円で節税額は2万円→利率6.25%

- 2年目運用額は60万円で節税額は2万円→利率3.13%

- ・・・

- 35年目運用額は1120万円で節税額は2万円→利息0.17%

- ・・・

このように、毎年の積立で運用額が増えていっても節税効果はその年に支払った30万円にしか働かないのです。

つまり、利率6.25%は1年目だけのマヤカシの数字…

先程説明した返戻率のお得分に節税効果を考慮しても、正味の利率は0.5%に届きません。

都合の良い数字に騙されず、前提を確認することが大切。

既に加入してしまった年金保険は解約した方がいい?

既に加入している個人年金を解約する場合、ほぼ確実に元本割れします。

私は高い勉強代だと思って赤字でも即解約しましたが、解約しづらい方もいるでしょう。

個人年金保険を解約した方がいい人

- 自分で資産運用しようと思っている人

- 資産運用になんとなく興味がある人

こういった方はさっさと解約して、楽天証券で口座を開いて払戻金で積立NISAを始めましょう!

「自分で運用なんて、なんだか怖い」という人も大丈夫。

保険会社に丸投げして中抜きされるより、自分で理解した商品に少しずつ投資する方が有意義です。

今は便利な世の中になって証券会社の窓口に行かずとも政府のスクリーニングが入った優良な投資信託をネットで簡単に積立できます。

便利すぎです。

誰だって最初は経験ゼロなので、走りながら私と一緒に勉強しましょう!

個人年金保険を続けた方がいい人

- 自分で資産運用する気はない人

- 小額でもいいから銀行より得をしたい人

- 元本割れを許容できない人

- 残り数回で払込が完了する人

年金保険は途中で解約すると少なからず元本割れします。

元本割れが許容できない場合や、資産運用をする気が全くないのであれば、銀行よりはお得なので継続もありだと思います。

ただし、銀行のように自由に引き出せるお金では無いので制約は大きいです。

個人年金保険を解約する際の注意点

解約する際の注意点について説明します。

- 決意したら即日解約する

- 契約時の担当者ではなくコールセンターで解約する

- 解約の理由を明確に述べる

順に説明します。

決意したら即日解約する

私のプランは毎月積立ではなく、一年に一度まとめて12ヶ月分を支払うタイプでした。

そのため次回の引き落とし月までにノンビリ解約しようなどと思っていたのですが、これは大きな間違いでした。

支払いは年一回でも払い戻し金の計算は月毎に行われます。

早ければ早いほど被害は少なくて済むので、思い立ったらすぐ解約しましょう。

私は思い立ってからひと月寝かせてしまったのでひどく反省。

契約時の担当者ではなくコールセンターで解約する

保険会社の営業マンさんはノルマでガチガチに縛られています。

特にこういった積立型の保険は途中で解約されると会社にとって痛手のため、契約後数年以内に解約されると契約担当者の業績評価にマイナスがつくそうです。

契約時によくしてくれたからと言って当時の担当者に解約の相談をすると、確実に引き止められます。

コールセンターに電話して静かに解約するのがおすすめです。

解約の理由を明確に述べる

解約する際は、払済みをしつこく迫られたり、安いプランに変更しましょうなどと引き下がられることがあります。

事前に解約の理由をはっきり説明できる準備をして、解約の意思が固いことを示すとスムーズです。

「老後の資産づくりのために契約させて頂きましたが、自分で資産運用を始めたのでこの商品は不要になりました。」

これでOK。私は全然食い下がられませんでした。

「お金に困ってるので解約したい」などと言うと安いプランへの変更を勧められて面倒なので注意。

ちなみに払済みというのは今後の積立をストップして損失がゼロになるまで運用してくれるというものですが、私は赤字でも即解約でOKだと思います。

払済も結局は保険会社が私達の資金を運用して利益から中抜きしていくわけですから、解約した払戻金を自分で運用したほうが良い。

まとめ:個人年金保険は手数料が高い投資信託です

世の中にはいろんなタイプの積立型の保険があります。

その全てがお得じゃないというわけではないのでしょうが、加入する前に一旦立ち止まって自分でしっかり計算してみることをおすすめします。

特にデータを使ったそれっぽい数字で説明された際は、その前提を疑うことも大切です。

私は今回とてもいい勉強になりました。

この赤字は自分の資産運用で必ず取り返します。笑

私の資産運用実績はこのブログで赤裸々に公開していきます。

本日は以上です。